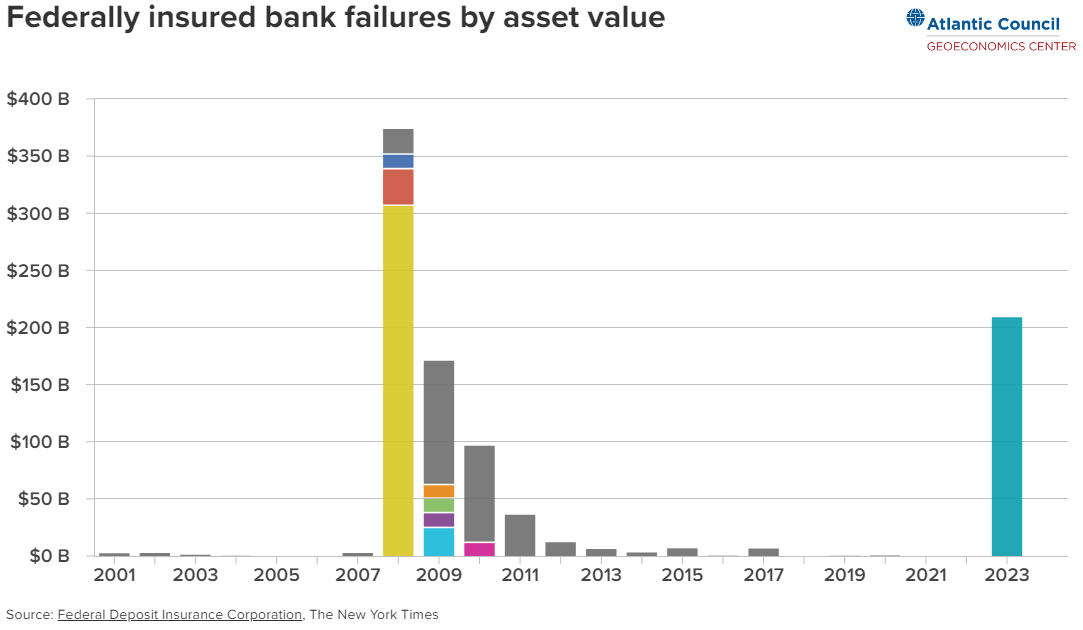

Le 10 mars 2023, SVB Financial Group (Silicon Valley Bank), au service des startups de haute technologie et de leurs propriétaires, a subi un grave bank run et a été fermée par les régulateurs californiens. Quelques jours plus tôt, Silvergate Financial, une banque s’adressant à des clients détenant des crypto-actifs, n’a pas pu faire face aux retraits de dépôts et a volontairement mis fin à ses activités. Le 12 mars, les régulateurs ont également fermé la Signature Bank à New York, qui a été active dans le commerce des crypto-actifs.

Dans le même temps, la Fed a annoncé un nouveau programme de financement à terme des banques (Bank Term Funding Program – BTFP) conçu pour prêter aux banques et autres institutions de dépôt pour une durée maximale d’un an contre des garanties de haute qualité telles que des bons du Trésor américain, des agences et des titres adossés à des créances hypothécaires, à leur valeur nominale plutôt qu’à leur valeur de marché. Le BTFP sera soutenu par 25 milliards de dollars provenant du Fonds de stabilisation des changes (ESF) du Trésor, en plus du fonds de 125 milliards de dollars de la Federal Deposit Insurance Corporation (FDIC), qui a été versé par les banques sous forme de primes d’assurance. Ils ont également souligné que tous les déposants des deux banques fermées auront accès à leurs dépôts. On peut supposer que les banques fermées disposent de garanties suffisantes pour emprunter auprès du nouveau programme afin de rembourser tous les déposants. Toutefois, il est très probable que les détenteurs d’actions et d’obligations devront subir des décotes dans le cadre de la résolution des banques fermées. Les mesures prises rapidement par les régulateurs permettent aux entreprises en phase de démarrage d’avoir accès à leurs dépôts à la SVB pour continuer à fonctionner. Mais elles n’ont pas réussi à stabiliser les marchés financiers aux États-Unis et dans le monde.

Le lancement du BTFP vise à aider les banques à utiliser pleinement leurs portefeuilles de titres du Trésor américain – sans subir de pertes liées à l’évaluation au prix du marché – afin de rembourser les gros déposants qui dépassent la limite de 250 000 dollars fixée par la FDIC pour chaque compte et chaque banque. Le BTFP permet ainsi de gagner du temps pour que les garanties du Trésor retrouvent leur valeur nominale à l’échéance, ce qui permet aux autorités d’affirmer que l’argent du contribuable ne sera pas impliqué dans la résolution des banques en faillite. Néanmoins, « gagner du temps » signifie sauver les banques des pertes évaluées à la valeur du marché sur leurs avoirs en obligations de haute qualité, et le fonds public du FSE est utilisé comme une solution de secours. En conséquence, il y aura probablement des critiques et des protestations de la part des politiciens opposés aux renflouements des banques après la crise financière de 2008.

Les mesures d’urgence annoncées n’ont pas réussi à stabiliser les marchés, et les participants attendent désormais de la Fed qu’elle assouplisse son régime de resserrement, qui est à l’origine des difficultés rencontrées par les banques en faillite. L’action de la Fed reste à voir, mais les événements de la semaine dernière ont déjà soulevé d’importantes questions qui devront être abordées à l’avenir.

Dans l’immédiat, que se passera-t-il si une banque soumise à une pression sur les liquidités ne dispose pas de suffisamment d’obligations de haute qualité à utiliser comme garantie – même à leur valeur nominale – pour emprunter de l’argent afin de rembourser d’importants déposants ? La Fed va-t-elle assouplir les règles actuelles et permettre au BTFP d’accepter en garantie des obligations de moindre qualité (telles que des obligations d’entreprises) ? Exigera-t-elle des grands déposants qu’ils acceptent moins que leur montant total ?

Premièrement, cette incertitude maintiendra les déposants sur le qui-vive et encouragera au moins certains d’entre eux à se tourner vers des banques solides dans un mouvement de fuite vers la qualité.

Deuxièmement, les efforts déployés pour protéger les gros déposants ont mis le système bancaire américain sur la pente glissante de la socialisation de l’activité de collecte de dépôts des banques, créant ainsi un énorme aléa moral. Le risque est que, sous la pression des turbulences des marchés financiers et des interruptions d’activité, les autorités continuent à assouplir les conditions de prêt aux banques en difficulté pour les aider à rembourser tous les déposants. Il est important de comprendre que la protection de tous les dépôts bancaires serait extrêmement coûteuse, que ce soit en termes de primes d’assurance nécessaires facturées aux banques ou d’utilisation des fonds publics. L’idéal serait de fixer une limite claire à la protection des dépôts par l’assurance. Au-delà de cette limite, les gros déposants ne devront être payés qu’à partir du produit de la liquidation de leur banque en faillite. Le cas d’IndyMac, qui a fait faillite en 2008, constitue un précédent en la matière. Ses grands déposants ont subi une décote de 50 % à l’époque et ont dû attendre d’éventuels paiements résiduels ultérieurs.

Troisièmement, les autorités doivent étudier les moyens de minimiser les effets néfastes des pertes évaluées au prix du marché sur l’énorme volume d’obligations détenues par les banques et autres institutions financières pendant la longue période de taux d’intérêt proches de zéro. La FDIC a estimé que les pertes non réalisées sur ces obligations s’élevaient à 620,4 milliards de dollars à la fin de 2022, soit plus du double du revenu net des banques américaines (263 milliards de dollars en 2022). On peut supposer que les pertes non réalisées pèseront plus lourdement sur les banques dont les pratiques de gestion des risques sont inadéquates. Cependant, si les opérations de couverture peuvent réduire les risques de taux d’intérêt – et les pertes – des banques individuelles, le risque et les pertes potentielles demeurent dans l’ensemble du système bancaire.

Les banques peuvent placer une partie de leurs avoirs obligataires dans des comptes HTM « détenus jusqu’à l’échéance » (Les placements détenus jusqu’à leur échéance sont des actifs financiers non dérivés, assortis de paiements déterminés ou déterminables et d’une échéance fixée, que l’entreprise a l’intention manifeste et la capacité de conserver jusqu’à leur échéance), auquel cas ces positions n’ont pas besoin d’être évaluées au prix du marché. Les pertes théoriques liées à l’évaluation au prix du marché sur les comptes HTM s’élèvent à environ 300 milliards de dollars, mais elles seront protégées par le BTFP. Si les banques les placent dans des comptes « disponibles à la vente », ils doivent être évalués à la valeur du marché et les pertes d’évaluation qui en résultent doivent être imputées aux fonds propres. Comme indiqué plus haut, les banques américaines, en particulier celles d’importance systémique, sont mieux capitalisées (avec un ratio de fonds propres de catégorie 1 basé sur le risque de 13,65 % à la fin de 2022) par rapport à la situation de 2008. Elles peuvent donc absorber ces pertes d’évaluation. Néanmoins, les pertes non réalisées réduiraient la propension des banques à accorder des crédits, ce qui contribuerait à un resserrement des conditions de financement et à un ralentissement de l’activité économique. En particulier, le secteur des start-ups de haute technologie connaîtra des difficultés de financement croissantes dans un avenir prévisible. Ce secteur est actuellement nécessaire pour maintenir l’avance des États-Unis dans la concurrence avec la Chine ou tout autre pays. Les pertes non réalisées pourraient également interagir avec les sorties de dépôts pour entraver certains segments du système bancaire.

Quatrièmement, au cours de l’année écoulée pendant laquelle la Fed a relevé ses taux, les clients des banques ont transféré environ 500 milliards de dollars de dépôts des banques vers des fonds communs de placement du marché monétaire (MMMF) offrant des rendements plus élevés. Ce transfert s’explique notamment par le fait que les OPCVM (Organisme de placement collectif en valeurs mobilières) monétaires peuvent effectuer des opérations de prise en pension avec la Fed à un taux de 4,55 % sans risque de crédit. Les banques ont dû rivaliser en augmentant les taux pour attirer les dépôts, notamment en émettant un volume croissant de certificats de dépôt. Cependant, cela a réduit leurs marges d’intérêt, réduisant les bénéfices à l’avenir. Plus important encore, les banques perçues comme faibles auraient subi davantage de retraits de dépôts. Cette « fuite vers la qualité » devrait s’accélérer maintenant que les clients s’efforcent de diversifier leurs dépôts vers des banques plus solides, même avec les mesures récemment annoncées, ce qui maintient des segments du système bancaire dans l’instabilité.

Cinquièmement, et dernièrement, la majeure partie du système bancaire américain n’est pas soumise à l’intégralité de la réglementation Dodd-Frank (Déf : La loi Dodd-Frank votée en 2010 renforçait la supervision des banques, leur imposait davantage de fonds propres pour faire face aux chocs, plafonnait leurs participations spéculatives sur les marchés. Elle les obligeait aussi à une plus grande protection et transparence vis-à-vis des consommateurs). En 2018, le président Trump a promulgué une loi de déréglementation visant à exempter les banques dont les actifs sont inférieurs à 250 milliards de dollars (le seuil précédent était de 50 milliards de dollars) de la pleine application des réglementations Dodd-Frank, telles que les exigences strictes en matière d’information et les tests de résistance. Par conséquent, le régime de réglementation et de surveillance de Dodd-Frank ne s’applique qu’aux douze plus grandes banques américaines dont les actifs sont supérieurs à 250 milliards de dollars. Le reste du système bancaire, fort de 4 706 établissements, en a été exempté !

À l’heure actuelle, on ne sait pas avec quelle rigueur la plupart des banques américaines ont été contrôlées ces dernières années, ni combien de temps il faudra aux autorités de contrôle pour passer ces banques au crible afin d’identifier celles qui sont vulnérables et de prendre des mesures de précaution. Mais plus tôt ils pourront le faire, mieux ce sera. Plus important encore, il devrait y avoir un débat sérieux pour modifier la loi de 2018 afin de ramener plus de banques dans les processus de réglementation et de supervision de Dodd-Frank.

Outre les risques de taux d’intérêt qui se sont cristallisés en pertes sur les portefeuilles d’obligations, les risques et les pertes de crédit menacent de passer au premier plan à mesure que l’économie américaine s’enfonce dans la récession. Les prêts à fort effet de levier regroupés dans des obligations de prêts garantis et des prêts immobiliers commerciaux, tels qu’identifiés dans le dernier rapport de la Fed sur la stabilité financière, sont particulièrement préoccupants. Ces produits ont été largement distribués aux banques et aux institutions financières non bancaires telles que les fonds de pension, les compagnies d’assurance et les fonds d’investissement. Comme pour les banques dont les bases de financement sont faibles, selon le dernier rapport sur la politique monétaire de la Fed, « les fonds du marché monétaire de premier ordre et exonérés d’impôts, ainsi que de nombreux fonds communs de placement d’obligations et de prêts bancaires continuent d’être susceptibles de faire l’objet de retraits ». Par conséquent, ces risques pour la stabilité financière doivent également être traités.

En conclusion, même si les effets de contagion des faillites de SVB, Silvergate Financial et Signature Bank peuvent être contenus – ce qui n’est pas gagné – les risques pour la stabilité financière des États-Unis, et du monde par extension, ont considérablement augmenté. La Fed n’a plus le luxe de se concentrer uniquement sur la réduction de l’inflation. Elle doit également éviter d’exacerber les risques pour la stabilité financière. Dans le même temps, la communauté réglementaire devrait collaborer avec le Congrès pour réformer et renforcer le cadre réglementaire financier, compte tenu des faiblesses évidentes révélées au cours de la semaine écoulée. La polarisation sociale et politique actuelle rendra sans aucun doute cet exercice difficile, mais il doit être fait.

Source : https://www.energymagazinedz.com/?p=2818